Cost enfonsat

En economia i presa de decisions empresarials, un cost enfonsat (també conegut com a cost irreversible o retrospectiu) és un cost que ja s'ha incorregut i no es pot recuperar.[1][2][3] Els costos irreversibles es contrasten amb els costos potencials, que són costos futurs que es poden evitar si es prenen mesures.[4]

En altres paraules, un cost irrecuperable és una suma pagada en el passat que ja no és rellevant per a les decisions sobre el futur.[3] Tot i que els economistes argumenten que els costos enfonsats ja no són rellevants per a la presa de decisions racionals futures, la gent de la vida quotidiana sovint pren les despeses prèvies en situacions, com ara reparar un cotxe o una casa, a les seves decisions futures sobre aquestes propietats.

Principi d'abans

Segons l'economia clàssica i la teoria microeconòmica estàndard, només els costos prospectius (futurs) són rellevants per a una decisió racional.[5] En qualsevol moment, el millor depèn només de les alternatives actuals.[6] L'únic que importa són les conseqüències futures.[7] Els errors del passat són irrellevants.[6] Qualsevol cost incorregut abans de prendre la decisió ja s'ha incorregut, independentment de la decisió que es prengui. Es poden descriure com "aigua sota el pont",[8] i prendre decisions sobre la seva base es pot descriure com "plorar per la llet vessada".[9]

En altres paraules, la gent no hauria de deixar que els costos irreversibles influeixin en les seves decisions; els costos irrellevants per a les decisions racionals. Per tant, si es projectava originalment una nova fàbrica que rendiria 100 milions de dòlars en valor, i després de gastar-hi 30 milions de dòlars, la projecció de valor cau a 65 milions de dòlars, l'empresa hauria d'abandonar el projecte en lloc de gastar 70 milions de dòlars addicionals per completar-lo. Per contra, com a actor racional, si la projecció de valor baixa a 75 milions de dòlars, l'empresa hauria de continuar el projecte. Això es coneix com a principi d'abans [7] [10] o principi marginal.[11]

El principi d'abans es basa en la branca de la teoria de la decisió normativa coneguda com a teoria de l'elecció racional, particularment en la ipòtesi de la utilitat esperada. La teoria de la utilitat esperada es basa en una propietat coneguda com a cancel·lació, que diu que és racional en la presa de decisions ignorar (cancel·lar) qualsevol estat del món que doni el mateix resultat independentment de la seva elecció.[12] Les decisions anteriors, inclosos els costos irreversibles, compleixen aquest criteri.

El principi d'abans també es pot formalitzar com la noció de "separabilitat". La separació requereix que els agents prenguin decisions comparant les opcions disponibles en les eventualitats que encara poden ocórrer, sense influir per com s'ha arribat a la situació actual o per les eventualitats que es veuen impedides per aquesta història. En el llenguatge dels arbres de decisió, requereix que l'elecció de l'agent en un node d'elecció particular sigui independent de les parts inabastables de l'arbre. Aquesta formulació deixa clar com de central és el principi per a la teoria econòmica estàndard, per exemple, fundant l'algoritme de replegament per a decisions seqüencials individuals i conceptes teòrics de jocs com ara la perfecció dels subjocs.[13]

Fins que un decisor compromet recursos de manera irreversible, el cost prospectiu és un cost futur evitable i s'inclou correctament en qualsevol procés de presa de decisions.[10] Per exemple, si algú està pensant a reservar entrades de pel·lícules, però encara no les ha comprat, el cost segueix sent evitable.

Tant els costos retrospectius com els prospectius poden ser costos fixos (continus mentre l'empresa estigui operativa i no es vegi afectada pel volum de producció) o costos variables (depenent del volum).[14] No obstant això, molts economistes consideren un error classificar els costos irreversibles com a "fixos" o "variables". Per exemple, si una empresa enfonsa 400 milions de dòlars en una instal·lació de programari empresarial, aquest cost s'"enfonsa" perquè es tracta d'una despesa única i no es pot recuperar un cop gastat. Un cost "fix" seria els pagaments mensuals efectuats com a part d'un contracte de servei o d'un acord de llicència amb l'empresa que va configurar el programari. El pagament inicial irrecuperable de la instal·lació no s'ha de considerar un cost "fix", amb el seu cost repartit en el temps. Els costos irreversibles s'han de mantenir separats. Els "costos variables" d'aquest projecte poden incloure l'ús d'energia del centre de dades, per exemple.

Hi ha casos en què tenir en compte els costos irreversibles en la presa de decisions, vulnerant el principi d'abans, és racional.[15] Per exemple, per a un directiu que vol ser percebut com a perseverant davant l'adversitat, o per evitar la culpa d'errors anteriors, pot ser racional persistir amb un projecte per motius personals encara que no sigui el benefici de la seva empresa. O, si té informació privada sobre si no és desitjable d'abandonar un projecte, és totalment racional persistir amb un projecte que els estrangers creuen que mostra la fal·làcia del cost enfonsat.[16]

Efecte fal·làcia

El principi d'abans no sempre s'acorda amb el comportament del món real. Els costos irreversibles, de fet, sovint influeixen en les decisions de la gent,[8][17] i la gent creu que les inversions (és a dir, els costos irrecuperables) justifiquen despeses addicionals.[18] La gent demostra "una major tendència a continuar un esforç un cop s'ha fet una inversió en diners, esforç o temps".[19][20] Aquesta és la fal·làcia del cost enfonsat, i aquest comportament es pot descriure com "llençar bons diners després de dolents",[21][22] mentre es nega a sucumbir al que es pot descriure com a "reduir les pèrdues". Per exemple, algunes persones romanen en relacions fallides perquè "ja han invertit massa per marxar". Altres encara es veuen influenciats per arguments que una guerra ha de continuar perquè s'hauran sacrificat vides en va si no s'aconsegueix la victòria. Així mateix, els individus atrapats en estafes psíquiques continuaran invertint temps, diners i energia emocional en el projecte, malgrat els dubtes o sospites que alguna cosa no va bé.[23] Aquests tipus de comportament no semblen estar d'acord amb la teoria de l'elecció racional i sovint es classifiquen com a errors de comportament.[24]

Segons l'evidència reportada per De Bondt i Makhija (1988), els directius de moltes companyies de serveis públics als Estats Units s'han mostrat massa reticents a posar fi a projectes de central nuclear econòmicament inviables. A la dècada de 1960, la indústria de l'energia nuclear va prometre "l'energia massa barata per mesurar". Però l'energia nuclear després va perdre el suport públic. A les dècades de 1970 i 1980, les comissions de serveis públics de tot el país van ordenar revisions de prudència. A partir d'aquestes revisions, De Bondt i Makhija troben proves que les comissions van negar a moltes companyies de serveis públics la recuperació fins i tot parcial dels costos de la construcció nuclear sobre la base que havien estat gestionant malament els projectes de construcció nuclear d'una manera compatible amb tirar bons diners després de dolents.[25]

També hi ha evidència que els representants del govern no van ignorar els costos enfonsats.[24] El terme "fal·làcia Concorde" [26] deriva del fet que els governs britànic i francès van continuar finançant el desenvolupament conjunt del costós avió supersònic Concorde fins i tot després que es va fer evident que ja no hi havia un cas econòmic per a l'avió. El govern britànic va considerar en privat el projecte com un desastre comercial que mai s'hauria d'haver començat. No obstant això, els problemes polítics i legals van fer impossible que cap dels dos governs es retirés.[10]

En un exemple quotidià, una família pot comprar entrades per a un partit de beisbol i trobar després de diverses entrades que no gaudeix del joc. Les seves opcions en aquest moment són:

- Accepta la pèrdua de diners en el preu de l'entrada i mira la resta del joc sense gaudir; o

- Accepteu la pèrdua de diners en el preu del bitllet i deixeu-vos fer una altra cosa.

L'economista proposarà que, com que la segona opció només implica patir d'una manera (diners malgastats), mentre que la primera implica patir en dos (diners perduts més temps perdut), la segona opció és preferible. En qualsevol cas, el comprador de l'entrada ha pagat el preu de l'entrada de manera que una part de la decisió ja no hauria d'afectar el futur. Si el comprador de l'entrada es penedeix d'haver comprat l'entrada, la decisió actual s'hauria de basar en si vol veure el partit, independentment del preu, igual que si hagués d'anar a un partit de beisbol gratuït.

Molta gent, però, se sentiria obligada a quedar-se durant la resta del partit tot i no voler-ho realment, potser perquè creuen que fer el contrari seria malgastar els diners que van gastar en el bitllet. Poden sentir que han passat el punt de no retorn. Els economistes consideren aquest comportament irracional. És ineficient perquè assigna malament els recursos tenint en compte la informació irrellevant.

Sovint s'utilitza la idea dels costos irreversibles a l'hora d'analitzar decisions empresarials. Un exemple comú d'un cost acumulat per a una empresa és la promoció d'una marca. Aquest tipus de màrqueting comporta costos que normalment no es poden recuperar. Normalment, no és possible "degradar" més tard els noms de marca a canvi d'efectiu. Un segon exemple són els costos de recerca i desenvolupament (R+D). Un cop gastats, aquests costos s'enfonsen i no haurien de tenir cap efecte en les futures decisions de preus. Per tant, l'intent d'una empresa farmacèutica de justificar preus elevats per la necessitat de recuperar les despeses d'R+D seria fal·laç. L'empresa cobraria un preu elevat tant si l'R+D costava un dòlar com un milió. Els costos d'R+D, però, i la capacitat de recuperar aquests costos, són un factor a l'hora de decidir si s'han de gastar els diners en R+D en primer lloc.[27]

Els costos irreversibles són diferents de les pèrdues econòmiques. Per exemple:

Algunes investigacions també han observat circumstàncies en què s'inverteix l'efecte dels costos irreversibles; és a dir, on els individus semblen amb ganes irracionals de cancel·lar inversions anteriors per emprendre un nou esforç.[28]

Biaix de continuació del pla

Un fenomen relacionat és el biaix de continuació del pla,[29][30][31][32][33] que es reconeix com un biaix cognitiu subtil que tendeix a forçar la continuació d'un pla o curs d'acció existent fins i tot davant de condicions canviants. En l'àmbit aeroespacial, s'ha reconegut com un factor causal important en els accidents, amb un estudi de la NASA de 2004 que va trobar que en 9 dels 19 accidents estudiats, la tripulació va mostrar aquest biaix de comportament.[29]

Aquest és un perill per als capitans dels vaixells o els pilots d'avions que poden seguir un rumb planificat fins i tot quan provoca un desastre mortal i haurien d'avortar. Un exemple famós és el vessament de petroli de Torrey Canyon en què un vaixell cisterna va encallar quan el seu capità va persistir amb un rumb arriscat en lloc d'acceptar un retard.[34] Ha estat un factor en nombrosos accidents aeris i una anàlisi de 279 accidents d'aproximació i aterratge (ALA) va trobar que era la quarta causa més freqüent, que es va produir en l'11% dels casos.[35] Una altra anàlisi de 76 accidents va trobar que va ser un factor contributiu en el 42% dels casos.[36]

També hi ha dos factors predominants que caracteritzen el biaix. La primera és una estimació massa optimista de la probabilitat d'èxit, possiblement per reduir la dissonància cognitiva després d'haver pres una decisió. La segona és la de la responsabilitat personal: quan ets responsable personalment, és difícil admetre que t'has equivocat.[29]

Els projectes sovint pateixen sobrecosts i retards a causa de la fal·làcia de planificació i factors relacionats, com l'optimisme excessiu, la manca de voluntat d'admetre el fracàs, el pensament grupal i l'aversió a la pèrdua de costos irreversibles.[37]

Factors psicològics

L'evidència de l'economia del comportament suggereix que hi ha almenys cinc factors psicològics específics subjacents a l'efecte del cost enfonsat:

- L'aversió a les pèrdues, per la qual el preu pagat es converteix en una referència del valor, mentre que el preu pagat hauria de ser irrellevant.

- Efectes d'enquadrament, un biaix cognitiu on les persones decideixen opcions en funció de si les opcions es presenten amb connotacions positives o negatives; per exemple, com a pèrdua o com a guany.[38] Les persones tendeixen a evitar el risc quan es presenta un marc positiu, però busquen riscos quan es presenta un marc negatiu.[39]

- Un biaix de probabilitat excessivament optimista, pel qual, després d'una inversió, s'incrementa l'avaluació dels dividends que obtenen la inversió.

- El requisit de la responsabilitat personal. Sembla que els costos enfonsats funcionen principalment en aquells que senten una responsabilitat personal per les inversions que s'han de veure com un cost irrecuperable.

- El desig de no semblar malbaratador: "Una raó per la qual la gent pot voler tirar diners bons després de dolents és que deixar d'invertir constituiria una admissió que els diners anteriors es van malgastar".[20]

En conjunt, aquests resultats suggereixen que l'efecte del cost enfonsat pot reflectir mesures no estàndard d'utilitat, que en última instància són subjectives i úniques per a l'individu.

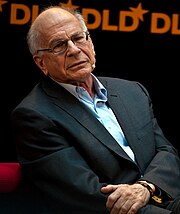

Els experiments han demostrat que la fal·làcia del cost enfonsat i l'aversió a les pèrdues són habituals; per tant, la racionalitat econòmica —tal com l'assumeix bona part de l'economia— és limitada. Això té enormes implicacions per a les finances, l'economia i els mercats de valors en particular. Daniel Kahneman, que va col·laborar en aquest àmbit amb Amos Tversky, va guanyar el Premi Nobel d'Economia pel seu ampli treball.

Aversió a la pèrdua

Molta gent té forts recels sobre el "malbaratament" de recursos (Aversió a la pèrdua) que pot contribuir a l'efecte del cost enfonsat. No obstant això, David Gal i Derek Rucker argumenten que l'efecte del cost enfonsat no pot ser degut a l'aversió a les pèrdues perquè no hi ha una comparació d'una pèrdua amb un guany.[40]

Biaix de probabilitat excessivament optimista

El 1968, Knox i Inkster [41] es van apropar a 141 apostadors de cavalls: 72 de les persones acabaven d'acabar de fer una aposta de 2,00 $ en els últims 30 segons, i 69 persones estaven a punt de fer una aposta de 2,00 $ en els següents 30 segons. La seva hipòtesi era que les persones que s'acabaven de comprometre amb una línia d'acció (apostar 2,00 dòlars) reduirien la dissonància posterior a la decisió creient més fermament que mai que havien escollit un guanyador. Knox i Inkster van demanar als apostadors que puntuessin les possibilitats del seu cavall de guanyar en una escala de 7 punts. El que van trobar va ser que les persones que estaven a punt d'apostar van valorar la probabilitat que el seu cavall guanyés amb una mitjana de 3,48, que corresponia a una "oportunitat justa de guanyar", mentre que les persones que acabaven d'acabar d'apostar van donar una valoració mitjana de 4,81 que corresponia a una "bona possibilitat de guanyar". Es va confirmar la seva hipòtesi: després de fer un compromís de 2,00 dòlars, la gent va tenir més confiança que la seva aposta donaria els seus fruits. Knox i Inkster van realitzar una prova auxiliar als mateixos patrons dels cavalls i van aconseguir (després de la normalització) repetir la seva troballa gairebé idèntica. Altres investigadors també han trobat proves d'estimacions de probabilitat inflades.[42][43]

Sentiment de responsabilitat personal

En un estudi de 96 estudiants de negocis, Staw i Fox [44] van donar als subjectes la possibilitat d'escollir entre fer una inversió en R+D en un departament d'empresa amb un rendiment baix o en altres seccions de l'empresa hipotètica. Staw i Fox van dividir els participants en dos grups: una condició de baixa responsabilitat i una condició d'alta responsabilitat. En la condició d'alta responsabilitat, es va dir als participants que ells, com a gerent, havien fet una inversió en R+D anterior i decebedora. En la condició de baixa responsabilitat, se'ls va dir als subjectes que un antic directiu havia fet una inversió prèvia en R+D a la divisió amb un rendiment inferior i se'ls va donar les mateixes dades de beneficis que l'altre grup. En ambdós casos es va demanar als subjectes que fessin una nova inversió de 20 milions de dòlars. Hi va haver una interacció significativa entre la responsabilitat assumida i la inversió mitjana, amb la condició d'alta responsabilitat amb una mitjana de 12,97 milions de dòlars i la condició baixa amb una mitjana de 9,43 milions de dòlars. S'han obtingut resultats similars en altres estudis.[45][42][46]

Desig de no semblar malbaratador

Un comprador d'entrades que compra una entrada per avançat per a un esdeveniment que finalment no gaudeix fa un compromís semipúblic de veure'l. Sortir d'hora és fer que aquesta falta de criteri es manifesti als desconeguts, una aparença que d'altra manera podrien evitar. A més, és possible que la persona no vulgui abandonar l'esdeveniment, perquè ja ha pagat, de manera que pot sentir que sortir-se faria malbé la seva despesa. Alternativament, poden sentir-se orgullosos d'haver reconegut el cost d'oportunitat de l'ús alternatiu del temps.

Referències

- ↑ Mankiw, N. Gregory. Principles of Microeconomics. 5th. Mason, OH: Cengage Learning, 2009, p. 296–297. ISBN 978-1-111-80697-2.

- ↑ Mankiw, N. Gregory. Principles of Economics. 8th. Boston, MA: Cengage Learning, 2018, p. 274–276. ISBN 978-1-305-58512-6.

- ↑ 3,0 3,1 Hussain, Tahir. Engineering Economics. New Delhi: Laxmi Publications, Ltd., 2010. ISBN 978-93-80386-47-8.

- ↑ Warnacut, Joyce I. The Monetary Value of Time: Why Traditional Accounting Systems Make Customers Wait. Taylor & Francis, 2017. ISBN 978-1-4987-4967-1.

- ↑ Sharma, Sanjay. Patient Capital. Cambridge University Press, 2019. ISBN 978-1-107-12366-3.

- ↑ 6,0 6,1 Lipsey, Richard G. First Principles of Economics. Oxford University Press, 1992, p. 143. ISBN 978-0-297-82120-5.

- ↑ 7,0 7,1 Ryan, Bob. Finance and Accounting for Business. Cengage Learning EMEA, 2004, p. 229–230. ISBN 978-1-86152-993-0.

- ↑ 8,0 8,1 Bernheim, B. Douglas. Microeconomics. McGraw-Hill Irwin, 2008. ISBN 978-0-07-721199-8.

- ↑ Jain, P. K.. Cost Accounting. Tata McGraw-Hill Education, 2000. ISBN 978-0-07-040224-9.

- ↑ 10,0 10,1 10,2 Gupta, K. P.. Cost Management: Measuring, Monitoring & Motivating Performance. Global India Publications, 2009. ISBN 978-93-80228-02-0.

- ↑ Samuelson, Paul A. Economics. Tata McGraw-Hill Education, 2010. ISBN 978-0-07-070071-0.

- ↑ Tversky, Amos; Kahneman, Daniel The Journal of Business, 59, 4, 1986, pàg. S251–S278. DOI: 10.1086/296365. ISSN: 0021-9398. JSTOR: 2352759.

- ↑ Cubitt, Robin; Ruiz-Martos, Maria; Starmer, Chris Theory and Decision, 73, 2, 2012, pàg. S185–S202. DOI: 10.1007/s11238-010-9233-4.

- ↑ Sherman, Roger. Market Regulation. Pearson / Addison Wesley, 2008. ISBN 978-0-321-32232-6.

- ↑ Parayre, Roch Journal of Economic Behavior & Organization, 28, 3, 1995, pàg. 417–442. DOI: 10.1016/0167-2681(95)00045-3. ISSN: 0167-2681.

- ↑ , 1987 [Consulta: 9 agost 2019].

- ↑ Parayre, Roch Journal of Economic Behavior & Organization, 28, 3, 1995, pàg. 417–442. DOI: 10.1016/0167-2681(95)00045-3. ISSN: 0167-2681.

- ↑ Arkes, Hal Psychology Today, 33, 1, 2000, pàg. 10. ISSN: 0033-3107 [Consulta: 5 agost 2019].

- ↑ Arkes, Hal R.; Ayton, Peter Psychological Bulletin, 125, 5, 1999, pàg. 591–600. DOI: 10.1037/0033-2909.125.5.591. ISSN: 1939-1455.

- ↑ 20,0 20,1 Arkes, Hal R; Blumer, Catherine Organizational Behavior and Human Decision Processes, 35, 1, 1985, pàg. 124–140. DOI: 10.1016/0749-5978(85)90049-4. ISSN: 0749-5978.

- ↑ , 2019.

- ↑ Parayre, Roch Journal of Economic Behavior & Organization, 28, 3, 1995, pàg. 417–442. DOI: 10.1016/0167-2681(95)00045-3. ISSN: 0167-2681.

- ↑ Radford, Benjamin Skeptical Inquirer, 41, 1, gener 2017, pàg. 12–13 [Consulta: 18 abril 2021].

- ↑ 24,0 24,1 McAfee, Preston; Mialon, Hugo; Mialon, Sue Economic Inquiry, 48, 2, 2010, pàg. 323–336. DOI: 10.1111/j.1465-7295.2008.00184.x.

- ↑ Roth, Stefan; Robbert, Thomas; Straus, Lennart Business Research (Göttingen), 8, 1, 2014, pàg. 99–138. DOI: 10.1007/s40685-014-0014-8 [Consulta: free].

- ↑ Weatherhead, P.J. Behav. Ecol. Sociobiol., 5, 4, 1979, pàg. 373–381. DOI: 10.1007/BF00292525.

- ↑ Yoram, Bauman. The Cartoon Introduction to Economics. One: Microeconomics. 1st. Nova York: Hill and Wang, 2010, p. 24–25. ISBN 978-0-8090-9481-3.

- ↑ Heath, Chip. "Escalation and de-escalation of commitment in response to sunk costs: The role of budgeting in mental accounting." Organizational Behavior and Human Decision Processes 62 (1995): 38-38.

- ↑ 29,0 29,1 29,2 «Flying in the rear view mirror» (en anglès). Critical Uncertainties, 26-06-2011. Arxivat de l'original el 2019-12-28. [Consulta: 28 desembre 2019].

- ↑ Admin. «Safety and The Sunk Cost Fallacy» (en anglès americà). SafetyRisk.net, 20-06-2015. [Consulta: 28 desembre 2019].

- ↑ «17 Cognitive Biases which Contribute to Diving Accidents» (en anglès). www.thehumandiver.com. [Consulta: 28 desembre 2019].

- ↑ Winter, Scott R.; Rice, Stephen; Capps, John; Trombley, Justin; Milner, Mattie N. Safety Science, 123, 01-03-2020, pàg. 104576. DOI: 10.1016/j.ssci.2019.104576. ISSN: 0925-7535.

- ↑ «FAA Safety Briefing – July August 2018». FAA.

- ↑ Harford, Tim «Brexit lessons from the wreck of the Torrey Canyon». Financial Times, 18-01-2019.

- ↑ Khatwa, Ratan; Helmreich, Robert «Analysis of Critical Factors During Approach and Landing in Accidents and Normal Flight». Flight Safety Digest, novembre 1998 – febrer 1999, p. 1–77.

- ↑ Bermin, Benjamin A.; Dismukes, R. Key «Pressing the Approach». Aviation Safety World, desembre 2006, p. 28–33.

- ↑ Behavioural Insights Team , juliol 2017.

- ↑ Plous 1993

- ↑ Tversky & Kahneman 1981

- ↑ Gal, David; Rucker, Derek D. (en anglès) Journal of Consumer Psychology, 28, 3, 2018, pàg. 497–516. DOI: 10.1002/jcpy.1047. ISSN: 1532-7663.

- ↑ Knox, RE; Inkster, JA Journal of Personality and Social Psychology, 8, 4, 1968, pàg. 319–323. DOI: 10.1037/h0025528. PMID: 5645589.

- ↑ 42,0 42,1 Arkes, Hal; Blumer, Catherine Organizational Behavior and Human Decision Processes, 35, 1985, pàg. 124–140. DOI: 10.1016/0749-5978(85)90049-4.

- ↑ Arkes, Hal; Hutzel, Laura Journal of Behavioral Decision Making, 13, 3, 2000, pàg. 295–306. DOI: 10.1002/1099-0771(200007/09)13:3<295::AID-BDM353>3.0.CO;2-6.

- ↑ Staw, Barry M.; Fox, Frederick V. Human Relations, 30, 5, 1977, pàg. 431–450. DOI: 10.1177/001872677703000503 [Consulta: 6 agost 2019].

- ↑ Staw, Barry M. Organizational Behavior and Human Performance, 16, 1, 1976, pàg. 27–44. DOI: 10.1016/0030-5073(76)90005-2. ISSN: 0030-5073 [Consulta: 5 agost 2019].

- ↑ Whyte, Glen The Academy of Management Review, 11, 2, 1986, pàg. 311–321. DOI: 10.2307/258462. ISSN: 0363-7425. JSTOR: 258462.